주가는 모른다. 아무도 모른다. 22년 10월 둘째 주는 주가가 널뛰기를 반복하고 있다. 20년 이상 주식 투자하고 분석했지만 현재의 나는 주식 생초보와 같이 대응을 할 수밖에 없다. 왜냐면 주가는 아무도 모르기 때문이다.

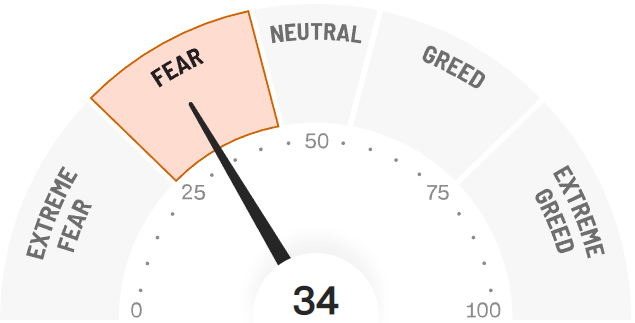

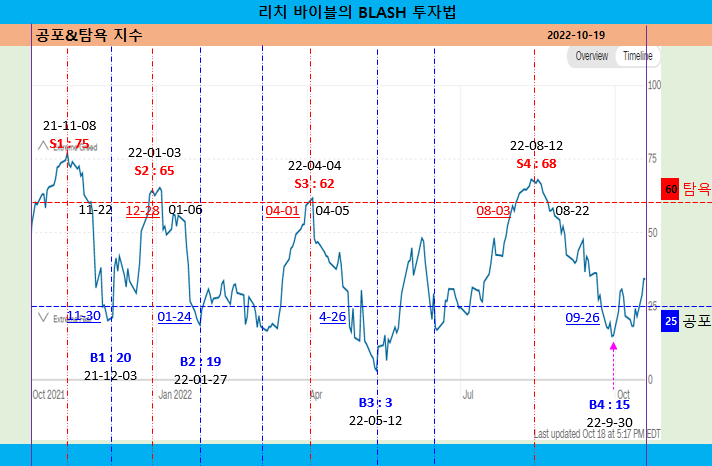

오늘의 공포&탐욕 지수는 34로서 앞으로 더 상승할지 하락할지는 모른다. 중요한 것은 블래쉬 투자 기법을 적용했다면 9월 26일 이후 공포가 무서워도 주식을 일정 수량으로 매수했을 것이고 지금은 수익률에 있어서 플러스 구간이며 평단가가 다음날 매수가보다 높아서 당분간 매수는 홀드 하는 구간인 셈이다.

왜냐면 언제 다시 주가가 오를지 떨어질지 모르기에 매뉴얼로 대응한다가 원칙이기 때문이다.

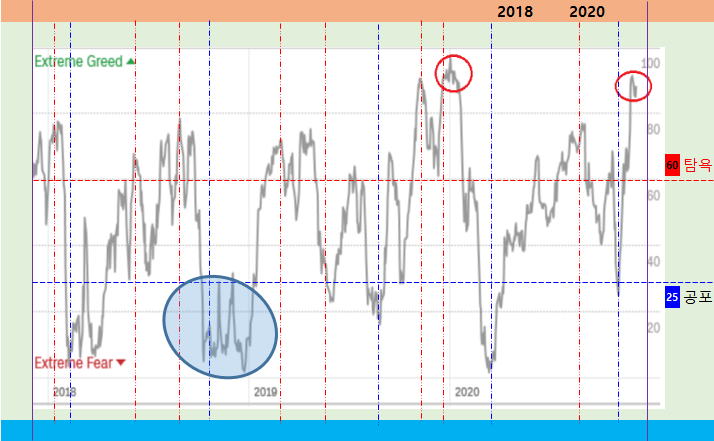

오늘 2022년10월19일 기점으로 공포&탐욕 지수 그래프는 아래와 같다. 지난 9월 30일 공포 15를 터치한 뒤에 다시 상승하고 있고 또한 모든 주식도 비슷하게 상승 움직이고 있다

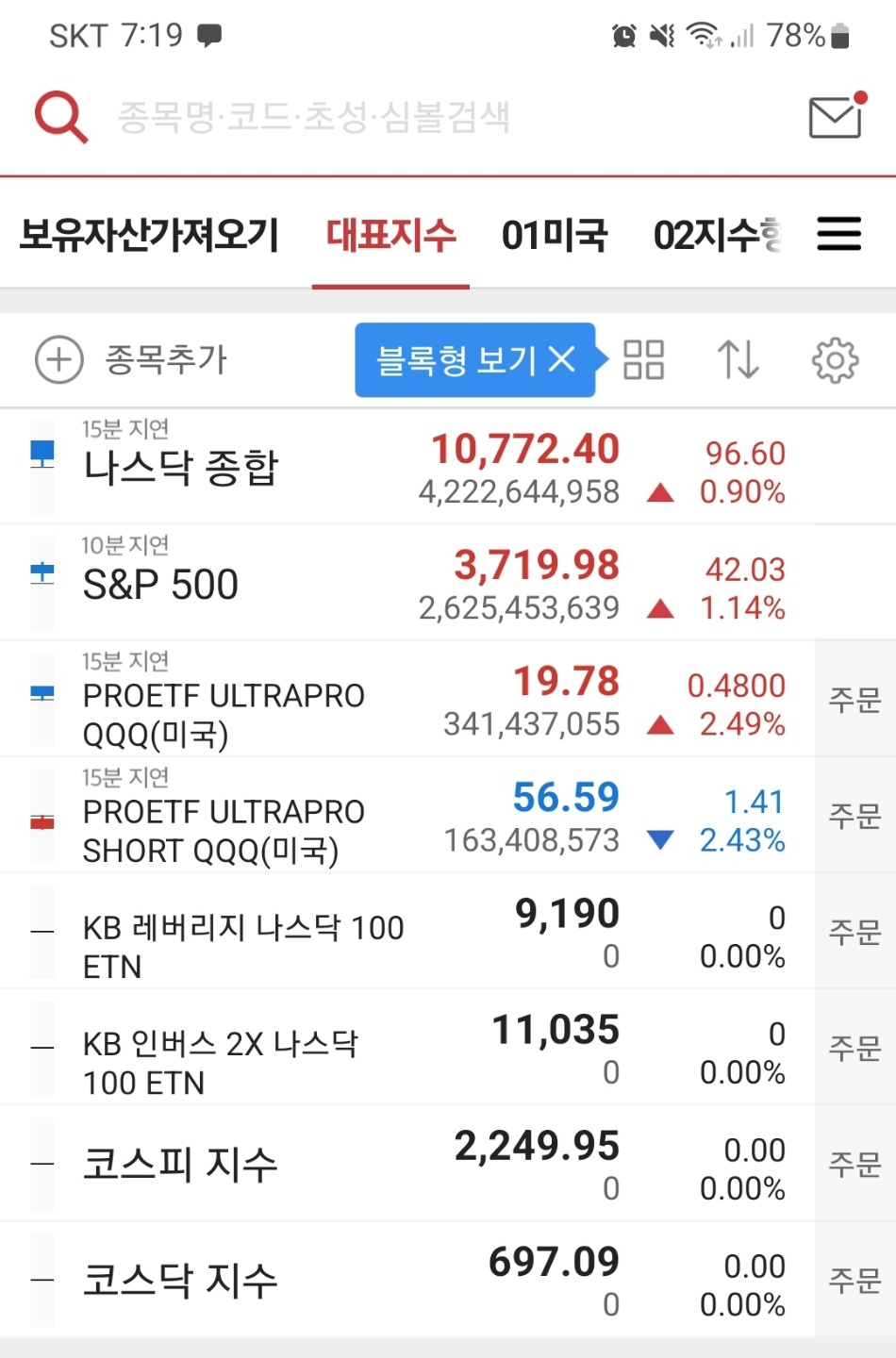

아래는 2022년 10월 19일의 대표지수이다. 이후에 주가가 상승할지 하락할지모르기에 나는 블래쉬 투자기법의 매뉴얼로만 대응한다.

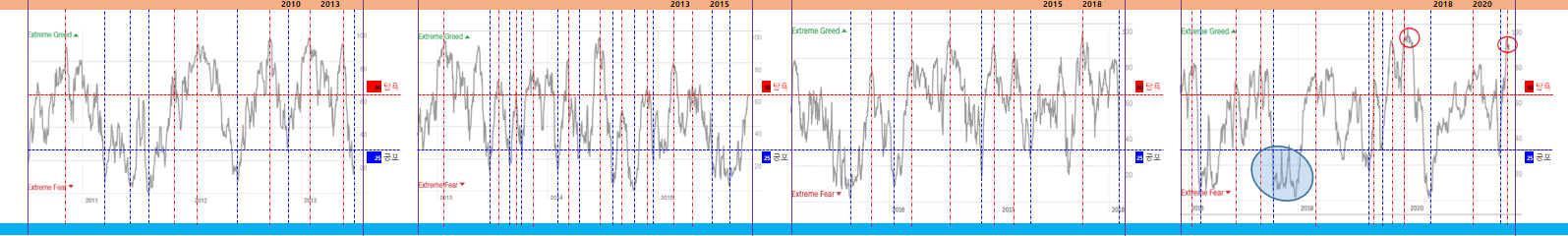

아래는 과거의 공포&탐욕 지수이다. 내가 2022년에 정한 기준 탐욕 60, 공포 25는 상황에 따라 일부 변하기도 하겠지만 현재와 같은 하락장에서는 적정한 기준으로 보고 있다. 그럼 아래와 같이 과거의 자료를 보면서 얼마나 많은 투자 기회가 있었는지 살펴보도록 하자.

위의 표는 2010년~2013년 사이의 공포&탐욕 지수로서 2011년에는 탐욕 지수 60 도달이 한번 있었다. 그리고 공포는 세 번 발생했다. 참으로 힘든 시기였을 것으로 생각되지만 수익은 엄청났다. 하지만 투자금을 분산 투자했을 때 공포를 이겨낼 수 있었던 시기로서 그 당시 시장을 예측하고 움직였다면 투자 수익 금액은 적였을 것이다.

2012년 초 고점을 찍었을 때는 매도했어야 하는 것을 보여주며 2012년 5월이 최적의 투자 적기였다. 그리고 2~3개월 후에 바로 투자 수익을 낼 수 있었던 구간이었던 것이다. 주식을 예측하면 안 된다. 철저하게 매뉴얼에 대응해야만 한다.

군대에서 자주 사용하는 용어가 FM이다. 'FM대로 해라'. 여기서 FMd이란 Field Manual의 줄임말로서 필드 매뉴얼은 야전교범이라는 뜻으로 지침서를 의미하는데 전쟁터에서 최소한 이것만 지키면 목숨은 부지한다는 지침서이다.

개인투자자, 즉, 개미들을 주식 및 부동산의 전쟁에 뛰어든 것과똑같다. 전 세계적인 투자은행, 기관 그리고 산전수전 다 겪은 투자의 고수들과 거인들 그리고 이제는 인공지능 매매하는 AI와 싸워야 한다. 하지만 대부분 개미들을 이들과 싸울 때 제대로 된 매뉴얼 하나 없이 전쟁에 투입하고 있다.

칼과 방패가 없이 그냥 전쟁터로 나가는 것과 같다. 리치 바이블의 블래쉬 투자기법이 아니더라도 개인만의 무기를 준비하고 투자해야 한다. 2018년 10월 Fed연준은 금리를 지속 올린다고 발표했고 그래서 나스닥은 24% 하락, 애플은 40%가 넘게 하락했다. 많은 개미들은 떨어지면 팔고 오르면 사는 인간의 본능을 가지고 전쟁에 참여하여 개미들의 계좌에서는 수 천, 수 억이 녹았다.

그럼 그 당시 공포&탐욕 지수를 살표 보자

2018년 10월 이후 공포는 극에 달했다. 사실 이때 구간이 투자의 시작 구간인에 많은 개미들은 팔았다. 사실 개미들을 투자금이 없었을지도 모른다. 왜냐하면 2018년에 탐욕 지수 60을 넘었던 적이 수 차례 있었음에도 매도하지 않았기 때문이다.

장기 투자? 주식의 대가들은 장기 투자가 답이라고 하지만 그 장기 투자의 기준을 명확히 이야기해주는 사람이 없다. 그리고 개미들이 장기 투자를 했을 때 그 계좌를 보고 가만히 있을 수가 없다.

위와 같이 2018년 ~ 2020년을 보더라도 주식 투자의 기회는 여러 번 있었다. 인내가 필요하다. 매수하고 싶어도 매수하지 않는 인내, 매도하고 싶어도 매도하지 않는 인내. 이것만이 주식시장에서 살아남는 법이고 이런 인내과 고통을 감수하면서 블래쉬 투자 기법을 이용하면 계좌는 그렇게 쉽게 많이 녹지도 않고 오히려 부를 축척해 나갈 수 있다.

1987년 블랙먼데이, 2000년 닷컴 버블, 2008년 금융위기, 2011년 미국 신용등급 위기, 2018년 미국 이자율 위기 그리고 2020년 코로나 위기가 있었다. 위기는 언제 어떻게 찾아올지 모르기에 항상 투자금은 준비해 놓아야 하고 이런 위기가 지나면 탐욕의 시기가 오기에 다음에 올 위기를 대비해서 매도하여 투자금은 항상 준비가 되어 있는 습관이 중요하다.

아래의 그림은 2015년~2018년 사이의 공포&탐욕 지수인데 매년 최소 2~3번의 매수의 기회는 발생했다.

공포지수 25가 도달하면 특정 수량의 종목을 매수하기 시작하여 평단가보다 낮으면 계속 매수하고 높으면 홀딩하다가 탐욕 지수 60에서 매도하면 된다.

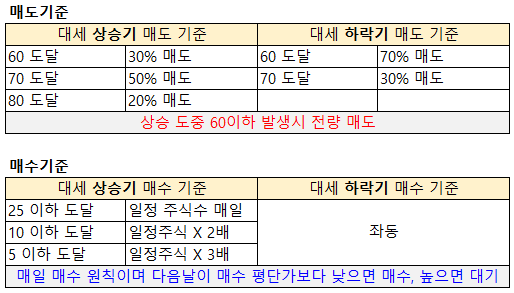

대세 상승장에서는 매도 시점을 탐욕 60으로 하면 수익은 적을 수도 있다. 각 개인마다 다르지만 탐욕 60이 발생하면 분할 매도도 고려해볼 필요가 있는데 이는 각 개인의 성향에 맞게 해야 한다. 해당 60, 25는 기준으로서 대세 상승시기에는 탐욕 60 발생 시 30% 매도 70 발생 시 50% 매도 80 발생 시 20% 매도를 원칙으로 하지만 60 이하로 떨어지면 전량 매도해야 한다.

아래는 2010년~2022년 사이에 공포&탐욕 지수를 기준으로 매수와 매도 기준을 정립해보았다. 매도의 경우 2~3회에 걸쳐 전량 매도하는 방식이고 매수의 기준은 매일 특정 수량을 매수하되 다음날 가격이 매수 평단가보다 낮으면 매수하고 높으면 대기하는 방식으로 투자 초기의 주식수량은 고정해야 한다. 가령 25 도달 시 100주였다면 10 이하 도달 시에는 주식 고정 수량의 2배인 200주, 5이하 도달시에는 300주 매수하는 방식으로서 이렇게 하면 투자금액이 많아지고 평단가를 낮아지는 효과가 있다.

아래는 2010년부터 2018년도의 공포&탐욕 지수 사이클이니 참조해보길 바란다. 해당 원본자료가 필요한 독자는 아래의 링크를 참조하길 바란다.

'Investment > BLASH_2022' 카테고리의 다른 글

| 대세 하락장에서 랠리 투자의 기회 잡는 방법_완료 (0) | 2022.10.26 |

|---|---|

| 투자자의 미래는 알 수 없다. 완료 (0) | 2022.10.22 |

| 욕심을 잉태하면 죄를 낳는다. 작성완료__ (0) | 2022.10.12 |

| 역사는 반복된다. (0) | 2022.10.11 |

| 블래쉬 투자법을 적용한 원화 투자 가상 수익율 (21년~22년) (0) | 2022.10.08 |

댓글